市・府民税の計算について

更新日:2022年12月01日

市・府民税が課税されない人

《令和3年度以降》

「均等割」「所得割」ともに課税されない人

- 生活保護法の規定による生活扶助を受けている人(賦課期日現在)

- 障害者、未成年者、寡婦、ひとり親で、前年の合計所得金額が135万円以下である人

- 前年の合計所得金額が、次の計算で求めた金額以下である人

- 同一生計配偶者または扶養親族がいる場合

35万円×(本人+同一生計配偶者+扶養親族の人数)+31万円

- 同一生計配偶者または扶養親族がいない場合

45万円

「所得割」が課税されない人

前年の総所得金額等が、次の計算で求めた金額以下である人。

- 同一生計配偶者または扶養親族がいる場合

35万円×(本人+同一生計配偶者+扶養親族の人数)+42万円

- 同一生計配偶者または扶養親族がいない場合

45万円

《令和2年度以前》

「均等割」「所得割」ともに課税されない人

- 生活保護法の規定による生活扶助を受けている人(賦課期日現在)

- 障害者、未成年者、寡婦または寡夫で、前年の合計所得金額が125万円以下である人

- 前年の合計所得金額が、次の計算で求めた金額以下である人

- 同一生計配偶者または扶養親族がいる場合

35万円×(本人+同一生計配偶者+扶養親族の人数)+21万円

- 同一生計配偶者または扶養親族がいない場合

35万円

「所得割」が課税されない人

前年の総所得金額等が、次の計算で求めた金額以下である人。

- 同一生計配偶者または扶養親族がいる場合

35万円×(本人+同一生計配偶者+扶養親族の人数)+32万円

- 同一生計配偶者または扶養親族がいない場合

35万円

|

合 |

純損失及び雑損失の繰越控除をしないで計算した右記所得の合計額 | ・総所得金額 ・山林所得金額 ・短期譲渡所得の金額(特別控除前) ・長期譲渡所得の金額(特別控除前) ・退職所得金額(分離課税分を除く) ・株式等に係る譲渡所得等の金額 ・上場株式等に係る配当所得の金額(分離課税分のみ) ・先物取引に係る雑所得等の金額 |

|---|---|---|

| 総 所 得 金 額 等 |

純損失及び雑損失の繰越控除をした 右記所得の合計額 |

・総所得金額 ・山林所得金額 ・短期譲渡所得の金額(特別控除前) ・長期譲渡所得の金額(特別控除前) ・退職所得金額(分離課税分を除く) ・株式等に係る譲渡所得等の金額 ・上場株式等に係る配当所得の金額(分離課税分のみ) ・先物取引に係る雑所得等の金額 |

総合課税について

税率等

所得割・・・市民税 6% 府民税 4%

均等割・・・市民税 3,500円 府民税 1,800円(平成27年度までは1,500円)

計算方法

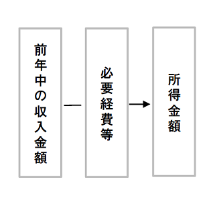

1.所得金額を求める

前年中の収入金額から必要経費等を引いて所得金額を求めます。

給与所得金額及び公的年金等所得金額は下記の表により所得金額を求めます。

給与所得金額の求め方

《令和3年度(令和2年分)以降》

| 給与等の収入金額 | 給与所得 |

|---|---|

| ~550,999円 | 0円 |

| 551,000円~1,618,999円 |

給与等の収入金額-550,000円 |

| 1,619,000円~1,619,999円 | 1,069,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 |

| 1,628,000円~1,799,999円 |

給与等の収入金額÷4 (A)×2.4+100,000円 |

| 1,800,000円~3,599,999円 |

給与等の収入金額÷4 (A)×2.8-80,000円 |

| 3,600,000円~6,599,999円 |

給与等の収入金額÷4 (A)×3.2-440,000円 |

| 6,600,000円~8,499,999円 | 給与等の収入金額×0.9-1,100,000円 |

| 8,500,000円~ | 給与等の収入金額-1,950,000円 |

所得金額調整控除(令和3年度以降)

(1)給与等の収入金額が850万円を超え、次のいずれかに該当する場合には、給与等の収入額(1,000万円を超える場合は1,000万円)から850万円を控除した金額の10%に相当する金額が、給与所得の金額から控除されます。

1.本人が特別障がい者に該当する

2.年齢23歳未満の扶養親族を有する

3.特別障がい者である同一生計配偶者もしくは扶養親族を有する

控除額=(給与等の収入金額(上限1,000万円)-850万円)×10%

(2)給与所得及び公的年金等に係る雑所得があり、給与所得及び公的年金等に係る雑所得の金額の合計額が10万円を超える場合には、給与所得(10万円を超える場合は10万円)及び公的年金等に係る雑所得(10万円を超える場合は10万円)の合計額から10万円を控除した残額が、給与所得の金額から控除されます。

控除額=(給与所得(上限10万円)+公的年金等に係る雑所得(上限10万円)-10万円

※(1)、(2)の両方に該当する場合は、(1)の控除後に(2)の金額を控除する。

《平成30年度(平成29年分)~令和2年度(令和元年分)》

| 給与等の収入金額 | 給与所得 |

|---|---|

| ~650,999円 | 0円 |

| 651,000円~1,618,999円 |

給与等の収入金額-650,000円 |

| 1,619,000円~1,619,999円 | 969,000円 |

| 1,620,000円~1,621,999円 | 970,000円 |

| 1,622,000円~1,623,999円 | 972,000円 |

| 1,624,000円~1,627,999円 | 974,000円 |

| 1,628,000円~1,799,999円 |

給与等の収入金額÷4 (A)×2.4円 |

| 1,800,000円~3,599,999円 |

給与等の収入金額÷4 (A)×2.8-180,000円 |

| 3,600,000円~6,599,999円 |

給与等の収入金額÷4 (A)×3.2-540,000円 |

| 6,600,000円~9,999,999円 | 給与等の収入金額×0.9-1,200,000円 |

| 10,000,000円~ | 給与等の収入金額-2,200,000円 |

公的年金等所得金額の求め方

年齢は、前年12月31日現在の年齢になります。年齢計算では初日を起算日とするため、1月1日生まれの人は12月31日の満了を持って年齢が加算されます。(年齢計算ニ関スル法律第1項)

《令和3年度(令和2年分)以降》

| 年金受給者の年齢 | 公的年金等の収入金額(B) | 公的年金等雑所得の金額 | ||

|---|---|---|---|---|

| 公的年金等雑所得以外の所得に係る合計所得金額 | ||||

| 1,000万円以下の場合 |

1,000万円超2,000万円以下の場合 |

2,000万円を超える場合 | ||

| 65歳以上 | 3,300,000円未満 | (B)-1,100,000円 | (B)-1,000,000円 | (B)-900,000円 |

| 3,300,000円~4,099,999円 | (B)×0.75-275,000円 | (B)×0.75-175,000円 | (B)×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-685,000円 | (B)×0.85-585,000円 | (B)×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | (B)×0.95-1,455,000円 | (B)×0.95-1,355,000円 | (B)×0.95-1,255,000円 | |

| 10,000,000円~ | (B)-1,955,000円 | (B)-1,955,000円 | (B)-1,955,000円 | |

| 65歳未満 | 1,300,000円未満 | (B)-600,000円 | (B)-500,000円 | (B)-400,000円 |

| 1,300,000円~4,099,999円 | (B)×0.75-275,000円 | (B)×0.75-175,000円 | (B)×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-685,000円 | (B)×0.85-585,000円 | (B)×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | (B)×0.95-1,455,000円 | (B)×0.95-1,355,000円 | (B)×0.95-1,255,000円 | |

| 10,000,000円~ | (B)-1,955,000円 | (B)-1,855,000円 | (B)-1,755,000円 | |

《令和2年度(令和元年分)以前》

| 受給者の年齢 | その年中の公的年金等の収入金額の合計額(B) | 公的年金等に係る雑所得金額 |

|---|---|---|

| 65歳以上 | 330万円未満 | (B)-120万円 |

| 330万円以上 410万円未満 | (B)×75%-37万5千円 | |

| 410万円以上 770万円未満 | (B)×85%-78万5千円 | |

| 770万円以上 | (B)×95%-155万5千円 | |

| 65歳未満 | 130万円未満 | (B)-70万円 |

| 130万円以上 410万円未満 | (B)×75%-37万5千円 | |

| 410万円以上 770万円未満 | (B)×85%-78万5千円 | |

| 770万円以上 | (B)×95%-155万5千円 |

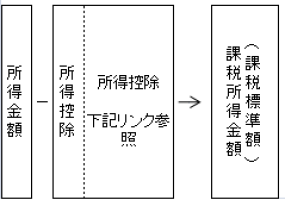

2.課税所得金額を求める

所得金額から所得控除を引いて課税所得金額(課税標準額)を求めます。

千円未満は切捨てます。

所得控除の種類及び計算方法については下記リンクをご参照ください。

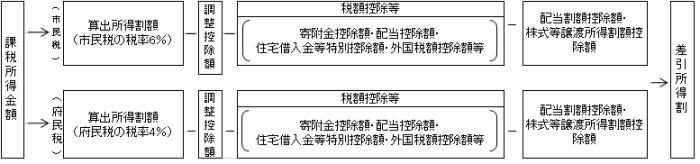

3.差引所得割額を求める

課税所得金額に市民税の税率6%・府民税の税率4%をそれぞれ掛けます。

そこから調整控除額、税額控除等(寄付金控除額・配当控除額・住宅借入金等特別控除額・外国税額控除額等)、配当割額控除額・株式等譲渡所得割額控除額を引いて差引所得割額を求めます。

「差引所得割」は市民税・府民税それぞれ100円未満を切捨てます。

調整控除額、税額控除等、配当割額控除額・株式等譲渡所得割額控除額の詳細及び計算方法については上記リンク(「2.課税所得金額を求める」中の「控除について」)をご参照ください。

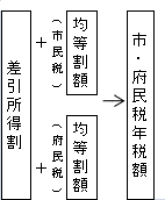

4.差引所得割額と均等割額を足し合わせて年税額を求める

差引所得割額に均等割額を足し合わせて年税額を求めます。

均等割額・・・市民税3,500円 府民税1,800円(平成27年度までは1,500円)

分離課税について

| 長期譲渡所得 | 一般所得分 市民税 3% 府民税 2% 優良住宅地等(特定所得分) (A)課税長期譲渡所得金額が2,000万円以下の部分 市民税 2.4% 府民税 1.6% (B)課税長期譲渡所得金額が2,000万円を超える部分 市民税 3% 府民税 2% 居住用財産(軽課所得分) (A)課税長期譲渡所得金額が6,000万円以下の部分 市民税 2.4% 府民税 1.6% (B)課税長期譲渡所得金額が6,000万円を超える部分 市民税 3% 府民税 2% |

|---|---|

| 短期譲渡所得 | 一般の短期譲渡所得(一般所得分) 課税短期譲渡所得金額×市民税5.4% 課税短期譲渡所得金額×府民税3.6% 国、地方公共団体等に対する譲渡(軽減所得分) 課税短期譲渡所得金額×市民税3% 課税短期譲渡所得金額×府民税2% |

| 株式等に係る譲渡所得等(上場分・平成27年度以降) | 市民税3% 府民税2% |

| 株式等に係る譲渡所得等(上場分・平成26年度以前) | 市民税1.8% 府民税1.2% |

| 株式等に係る譲渡所得等(未公開分) | 市民税3% 府民税2% |

| 上場株式等の配当所得(平成27年度以降) | 市民税3% 府民税2% |

| 上場株式等の配当所得(平成26年度以前) | 市民税1.8% 府民税1.2% |

| 先物取引 | 市民税3% 府民税2% |

| 山林所得 | 市民税6% 府民税4% |

- この記事に関するお問い合わせ先

-

茨木市 総務部 市民税課

〒567-8505

大阪府茨木市駅前三丁目8番13号

茨木市役所本館2階(12番窓口)

電話:072-620-1614

E-mail shiminzei@city.ibaraki.lg.jp

市民税課のメールフォームはこちらから